如何快速识别行业差异

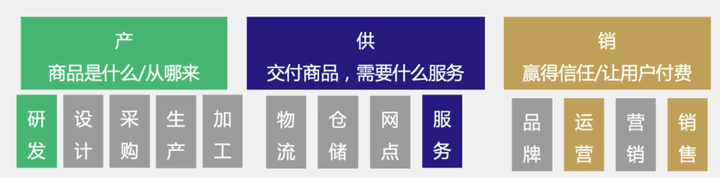

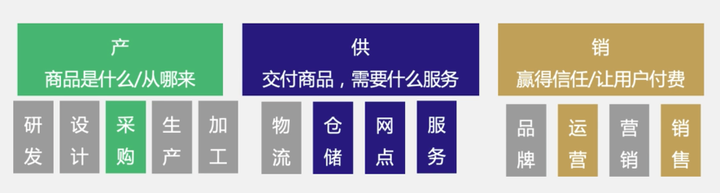

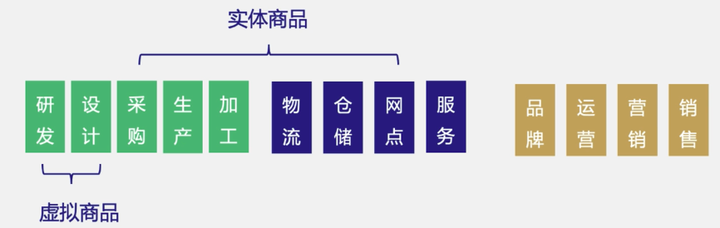

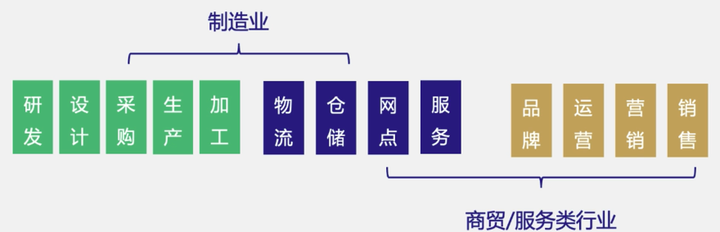

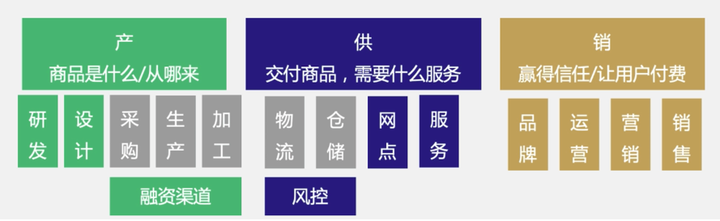

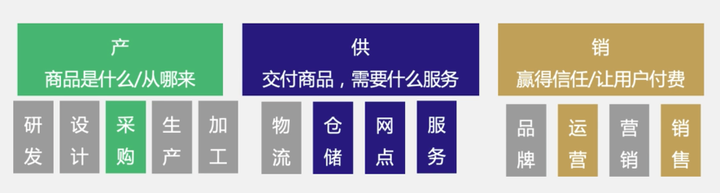

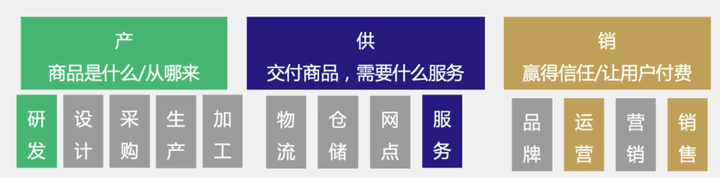

利用价值链模型, 快速识别行业间的差异. 从提供给用户的商品入手, 拆解一个行业.

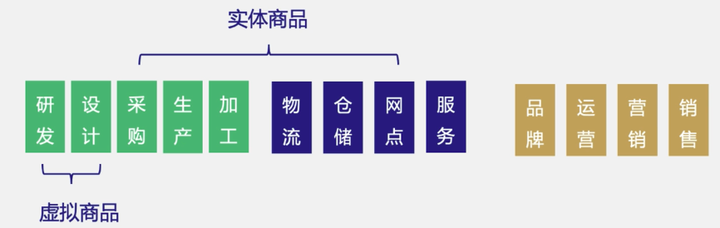

区别1 : 实体OR虚拟产品

- 只要有实体产品, 都需要物流, 库存和采购

- 虚拟商品, 资金, 虚拟道具, 虚拟币, 会员和研发有关系

区别2 : 是否自自有生产线

只要有生产线, 就需要采购, 生产, 加工,物流和仓储全套.没有生产线, 直接向上游采购成品,重点在下游销售.

区别3 : 营销渠道是否有门店

只要涉及线下实体门店 ,就涉及选址, 店铺管理等问题. 实体门店无法使用漏斗分析, 只有线上, 业务员, 电话销售都能用.

区别4 : 销售渠道是否有app/小程序/网页

只要涉及有app/小程序/网页 都涉及到产品开发/产品设计/ 用户行为分析. 入住其他平台无法做完整分析, 只能借助平台工具做有限分析.

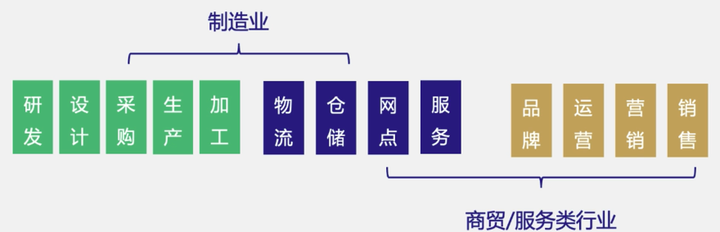

一些行业比较

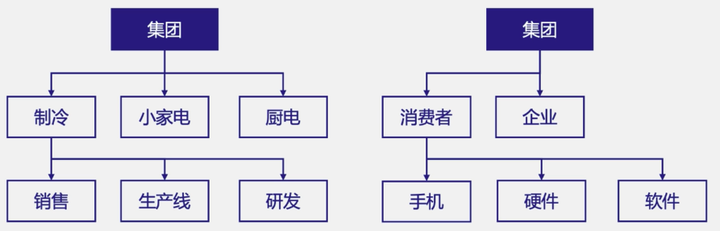

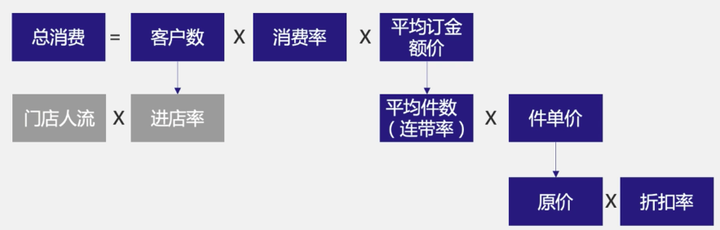

对于一个大集团, 可能需要根据事业部进行拆分. 在梳理指标体系的时候, 需要清晰自己面对的对象是什么,找到其价值链上的位置.

如果一个平台有多种业务, 也需要拆分出来看. 互联网超级应用中, 经常有多种业务模式并存, 因此在梳理指标体系的时候, 要清晰自己面对的是哪一条业务线, 清晰其价值链.

传统零售业

传统零售业价值链

占山为王是传统零售基本逻辑, 占据优秀渠道, 垄断流量是关键. 虽然传统零售业受到电商的冲击, 但是 商品 + 服务 的模式依然很坚挺. 渠道是零售行业重中之重, 所有线下业务, 位置很重要 .

好的位置 = 优质流量 = 高收入

只不过, 不同行业对于位置的要求是不同的, 根据业务形态进行选址 是永恒的话题 . 线下零售的客户范围是半径两公里以内的人.

单店是一个小经济体, 五脏俱全

单个门店完全可以作为小经济体, 独立核算.

- 整体投入/ 产出核算

- 进/ 销 / 存 核算

- 客户群体数量/ 需求核算

每个门店辐射范围有限 , 吸引散客 + 积累忠诚用户是关键

零售行业差异

提供多少服务是主要的差异 ,电商冲击下, 线下服务占比越来越大 . 即使是传统超市, 生鲜/加工食品/加工饮料等营业面积也越来越大.

- 纯卖货

- 卖货 + 服务

- 纯服务

传统零售业特色模块 - 门店管理

门店很难收集数据 ,少部分做了CRM ,能收集部门客户信息. 传统门店的分析, 更多是实地走访, 数据只是一部分.

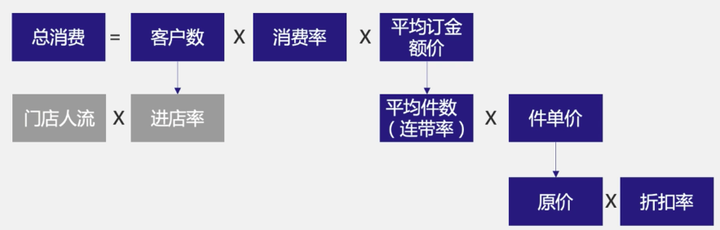

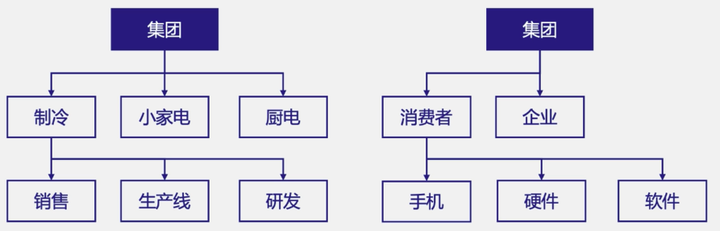

常规指标体系

总分式: 拆解, 细化销售额. 有做CRM 的门店, 会单独统计会员到店情况, 否则只能看到订单数量.

衡量过程指标

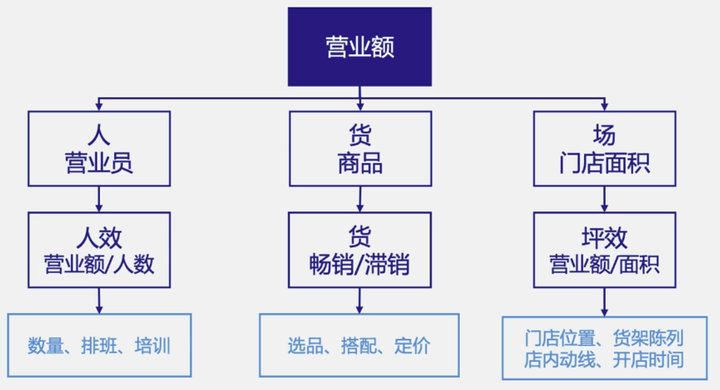

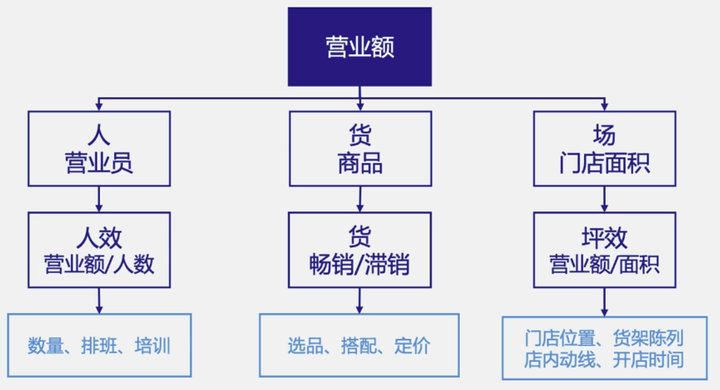

由于采集不到数据 门店管理一般对营业额, 按人, 货, 场 拆分. 看不同客户, 商品 和店铺的贡献

分析原因维度

分析的原因通常有三个角度:

- 人

- 货

- 场

门店位置非常重要

- 周边商圈/居民区(衡量消费能力)

- 周边竞品(衡量竞争情况)

- 店门前流量(潜在客户数)

- 临近店进店人数(预计客户数)

- 上一家店经营情况(上一家店的经营情况通常也是非常重要的一个考虑店)

区域管理

单店可以作为一个单独单位, 但是区域内有若干门店同样重要.

- 门店太少, 会影响拓展客户, 无法梳理品牌形象

- 区域门店太多, 会自己挣抢生意, 形成恶性竞争

区域内可以形成品牌组合, 形成效益最大化 : ** 一个超大旗舰店 + 几个主力门店 + 数十个社区店

区域管理的核心

核心绩效指标包括:

- 区域内, 整体业绩

- 新开店 半年/1年/3年存活率

- 新开店平均业绩不低于XXX

- 老店每季度关店率

- 老店平均业绩

前期规划

根据城市GDP + 商圈分布, 初步规划数量. 可以拿已开一定数量店的城市作为参考:

- 城市内居民数量

- 人均可支配收入

- 高端小区数量

- 步行街分布

- 门店数/店均产出/旗舰店数量

后期跟进

关注新店数量/质量 与 老店数量/质量之间的关系. 关注区域内门店是否出现饱和:

- 新店存活率低, 新店产出不足

- 老店闭店增多, 老店产出下降

- 新店越开越多, 老店产出下降

关键影响因素

- 区域整体经济水平, 人口是基础, 特别需要地区的人口流入和流出情况

- 市场大环境是大变数, 特别是疫情/行业政策等重大影响

- 单店经营绩效是重要参考 ,做好单店是最大保障

- 有先进的标杆店, 需要及时总结经验复制给区域内其他店

- 有问题的店, 则注意同样问题的出现次数, 及时止损

游戏行业

游戏行业是纯虚拟商品的极致, 可以完全虚拟另外一个世界, 整套经济体系,社会关系等. 在虚拟空间, 只要体验够好, 玩家就乐于留存,付费. 行业发展, 存在一些细分:

- ACG

- 卡牌

- 气派

- ….

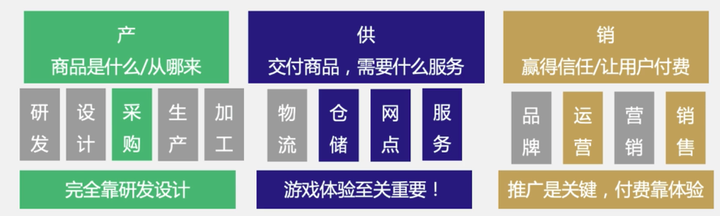

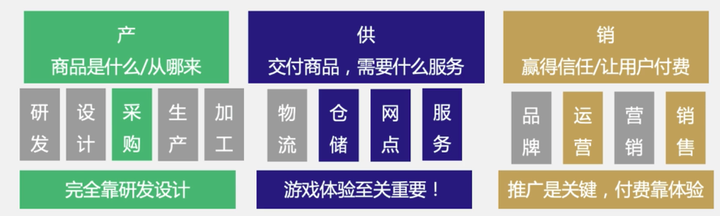

游戏行业价值链

- 游戏行业本质上是研发 + 设计驱动, 运营能够起到添砖加瓦的作用

- 游戏行业的推广非常重要 ,但在指标角度, 并没有特殊指标

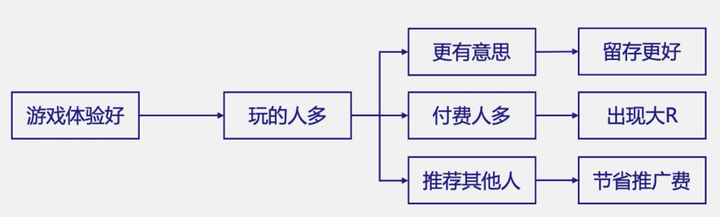

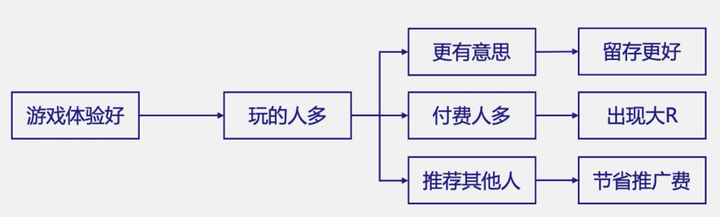

游戏体验是至关重要的因素

即使没有玩家付费, 游戏也尽可能打造好的游戏体验.游戏体验是 促成活跃, 留存 付费的最大动力.

游戏本质上就是生意, 付费是最终目标.

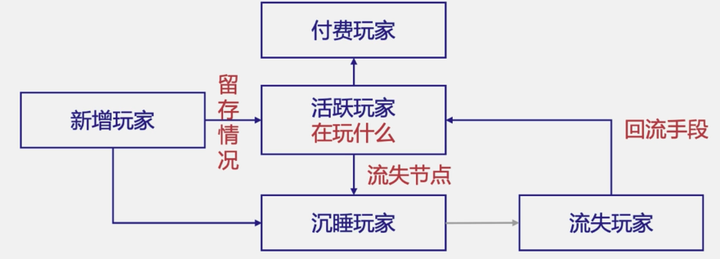

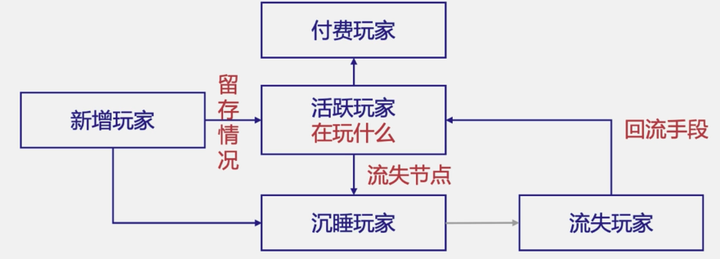

衡量游戏体验

- 活跃玩家喜欢什么

- 如何拉回流失玩家

- 新增玩家是不是多, 留存率是不是高

- 活跃玩家数量, 在线时长, 功能点

- 玩家的流失节点

衡量过程指标

在线/活跃时长

- 活跃人数DAU

- 新用户数 DNU

- 老用户数 DOU

- 活跃用户时长 , 等级分布

留存率

游戏行业的留存率分得很细, 特别关注玩家是否能够适应新的游戏环境.

- 黑色一分钟 : 下载之后第一次启动

- 新手引导留存率, 能否完成新手教程

- 次日留存率, 第二天是否依然登陆

- 3日留存率

- 7日留存率

- 30日留存率

过程指标

流失节点

玩家最后停留的状态, 能侧面反应玩家遭遇的问题 .

如果再某个节点存在大量的流失, 则需要考虑优化该节点.

玩法渗透率

游戏内经常有多种玩法, 每种玩法有多少玩家在玩, 称为渗透率. 玩法的渗透率 , 既能反应玩家需求, 也能反应收入情况.

- PVE : 关卡完成数/ 参与率 / 游戏市场

- PVP : 战斗完成数 / 参与率 / 游戏市场

- 活动 : 活动参与率 / 活动达成率

- 成就 : 成就达成数量 / 成就完成比例

区服表现

游戏经常是分区运营, 每个区人气 / 榜一竞争直接影响活跃/付费 . 一个区内 , 人太多 , 竞争激烈/太少 , 开服/合服会经常发生.

反应区服质量数据 :

- 服务器总数 / 新开服数量,平均每个分区玩家数量 / 活跃玩家数量

- 新开服30天 / 60天 / 90 天 数据: 总用户数 / 活跃用户数 / 付费用户数

反应区服合并数据 :

- 合服前后 : 玩家活跃情况对比

- 合服前后 : 付费玩家/ 榜首玩家付费对比

游戏付费和普通商品消费的区别

普通商品满足的是实际的功能性需求 , 游戏不全是 :

- 皮肤类商品 : 个性程度, 稀缺性

- 钻石类商品 : 满足日常消耗需求

- 道具类商品 : 与不付费/低付费拉开距离, 又不能太无敌

除了单纯统计付费金额, 付费率以外, 游戏要考虑饱和度 , 平衡性等独特问题 .

常规付费指标 : 付费点

- 首充 : 首充奖励人数 , 数量

- 活动充值 : 活动参与率, 人数 , 人均充值

- 单品付费 : 道具/皮肤/装备单品购买率

- 钻石付费 : 购买钻石/礼包人数, 人均频次 数量

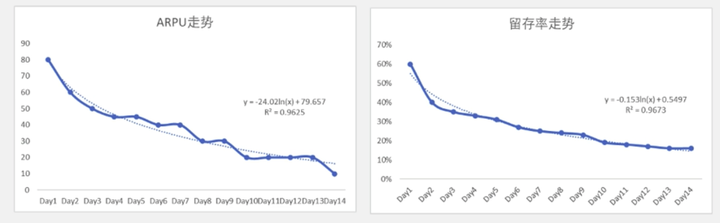

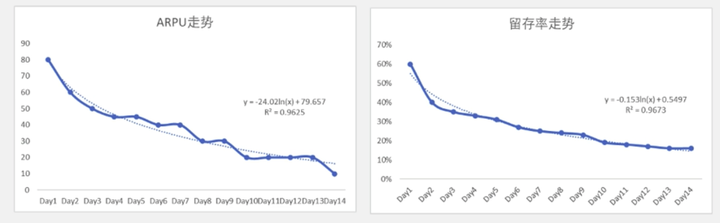

常规付费指标 : LTV 和 ARPU

由于玩家在游戏过程中会持续付费, 因此引入了LTV / ARPU 的概念 . 其中LTV = LT(玩家平均留存事件) * ARPU(平均玩家付费)

- 取平均值简单计算 : LT(平均留存天数/指定天数) * ARPU(人均付费)

- 留存曲线复杂计算 : 绘制留存率/ARPU曲线 ,预估走势

常规付费指标 : 推广渠道

在推广渠道上面, 考核ROI. 游戏一般线下载, 注册, 登陆 也是存在一个漏斗.

推广渠道 -> 预约 -> 安装 -> 注册

特殊付费指标 : 饱和度和消耗程度

游戏中道具, 资源, 必须被消耗掉 , 玩家才有获益感, 并进行持续消费 . 因此需要监控使用情况 , 判断是否需要进一步采取措施.

- 货币消耗量/持有量/平均持有数量

- 道具消耗量/持有量/平均持有数量

- 总付费点/玩家已消费数量

- 总成就点数 / 玩家已拥有数量

互联网金融

金融行业的最大特色在于, 商品就是钱. 钱是金融业的商品 , 也符合低买高卖的原则.

- 低买 : 用较低的存款利息 , 从普通用户手中募集资金 .

- 高卖 : 以较高的贷款利息 ,向需要用钱的人放贷款 .

钱的商品属性非常特殊

- 投资 : 利息高低 , 风险性, 起投金额 , 取现灵活性

- 信贷 : 利息高低 , 额度高低 , 申请难度 , 房贷速度 , 抵押条件

由于钱的特殊性, 风控很重要.

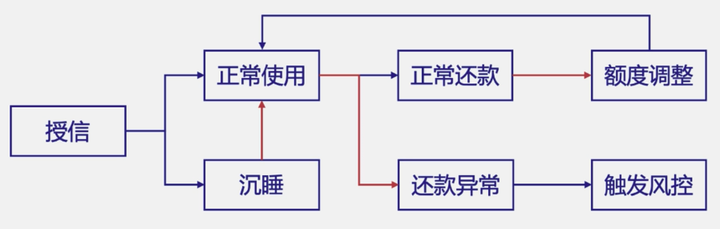

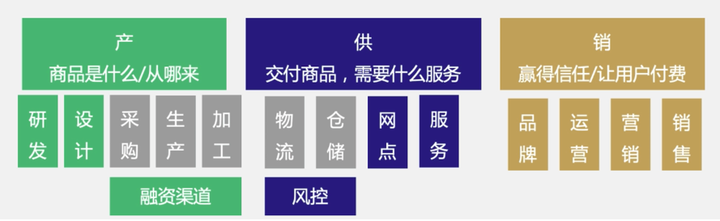

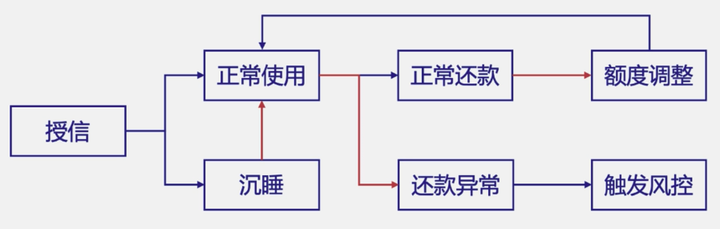

金融业务价值链

- 供应端特色 : 风控很重要 , 贷前, 贷中, 贷后, 防范违约风险

- 销售端特色 : 办贷款(销售) , 拉存款(生产) 同时做, 两手抓

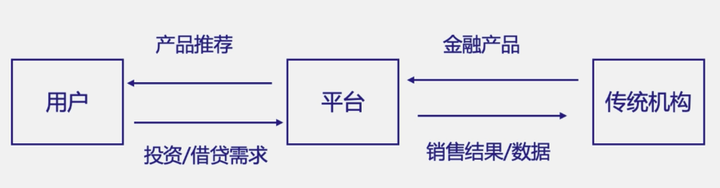

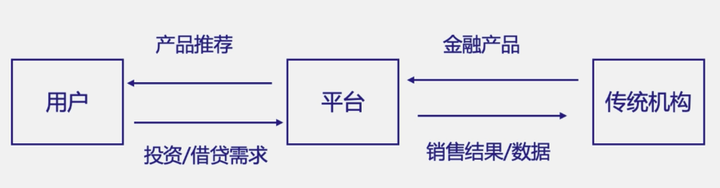

互联网金融的特点

传统金融大客户一般是政府, 大企业(to B) , to C 重视度低. 互联网金融更加贴近大众 ,满足大众金融需求 . 依托互联网平台, 有能力拿到更多的C端数据 ,增强风控/ 产品推荐能力

互联网金融关注点

- 平台运营 : 发挥互联网流量大优势, 聚集更多用户

- 投资 : 借助互联网产品形式 , 提高用户投资积极性, 聚集资金

- 借贷 : 借助互联网数据 ,筛选有需求 , 低风险客户, 防范风险

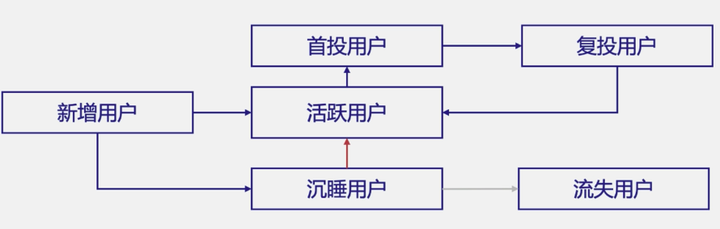

关键绩效指标

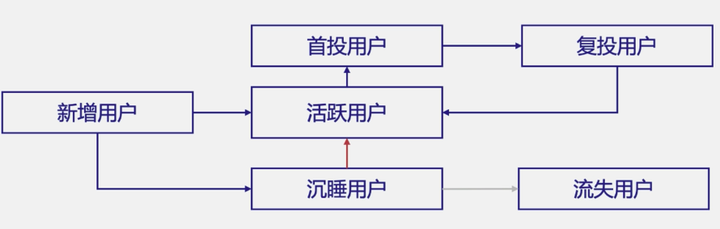

与传统机构不同的推销式卖理财产品不同, 互联网金融平台更强调运营.在获客以后, 通过运营/活动/内容保持用户活跃. 最终目标都是聚集资金, 获得尽可能大资产规模.

- 交易额 = 用户量 * 活跃率 * 交易率 *交易均金额

- 平台总资金转入量 转出量

- 首次投资 / 复投用户数量 , 复购用户人均次数 .

获客过程指标

在获客环节, 同其他app推广类似 ,都有广告 -> 下载转化流程. 区别在于 , 互联网金融类app 一般会采用先绑定银行卡再交易 , 多了转化步骤之后, 转化漏斗响应加长 :

推广 -> 下载 -> 注册 -> 绑卡 -> 交易

平台运营指标

同样看重用户活跃度, 但是互联网金融属于 低活跃产品, 会更重视利用内容/ 活动唤醒用户

投资过程指标

与普通商品不同, 用户投资是赚利润, 因此投资本金/利润分开关注. 当用户不赚钱的时候, 会把资金抽走, 通过累计投资判断用户实力很重要 .

- 投资次数/首次投资时间/复投次数

- 投资产品数 / 重复投资产品数

- 累计投资金额 / 最高投资金额

- 累计投资获利 / 当前产品利润

关键影响因素

用户的信任, 用户风险偏好, 用户投资历史成为重要影响.

- 流动性偏好 : 高/低

- 活动偏好 : 是否有活动的时候更乐意投钱

- 收益偏好 : 高收益 OR 稳健性产品

- 过往经历 : 历史上有挣钱的产品/累计收益

风控

信贷的难题是 : 信用好的不缺钱, 缺钱的信用多少有问题 .因此, 只要推广足够, 信贷业务总能找到客户 , 关键在于如何防范风险 ,吸引到质量高的客户.

获客 -> 申请材料 -> 审批 -> 身份核验 -> 放款 -> 正常贷款

获客

贷前审核是典型的漏斗, 适合漏斗指标体系 . 如果贷前的过审率太低 , 要及时优化获客渠道 ,提升获客质量 ,

- 申请数量 / 审核通过数量 / 通过率

- 授信额度/ 额度使用

获客 -> 模型判断 -> 黑名单 -> 人工审核 -> 卡号身份核对 -> 审批

用户使用阶段

- 贷中监控用户额度使用/还款情况 .

- 对于信用好/正常还贷客户, 关注额度使用

- 对于信用差/ 出现逾期客户,注意风险管控

风控阶段

金融风控有一套成熟的指标体系, 互联网金融可以直接使用 . 风控的基本逻辑是 拖得越久 ,回收越难, 需要重点关注逾期时间, 逾期金额, 有多少是逾期的. 逾期会触发催收政策, 长期未能回收会形成坏账损失 .

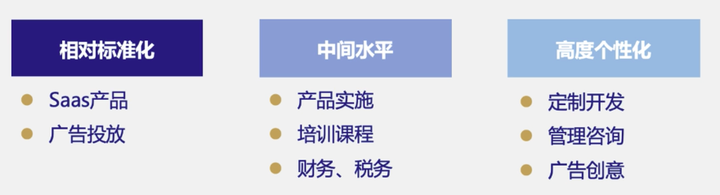

to B 服务行业

to B 服务, 工作流程相当的复杂. to B 服务 , 包括财务 ,培训, 人力, 资源 , 开发, 软件等众多软件 .该类业务的一大特点 ,就是服务流程特别复杂, 包含了相当多定制需求 + 专业知识. 且需要人力交付比例越大, 很难像工业品做标准化生产 .

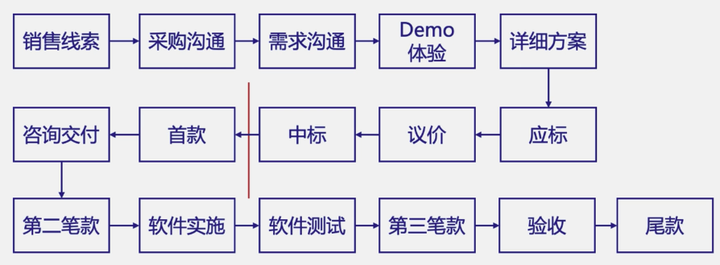

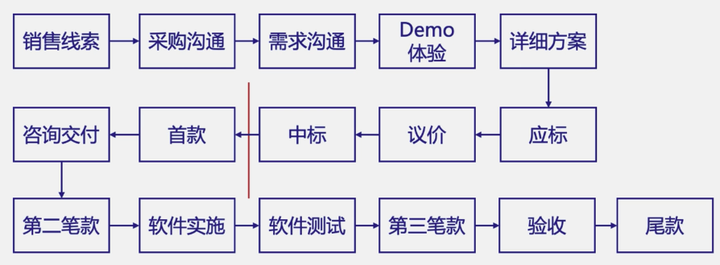

需要注意的是 , to B 的业务 ,流程很复杂 :

并且投入很难量化, 理论上, 可以使用人力 * 工作量统计, 很多时候, 在项目报价的时候也是这么谈的. 实际上, 很多工作是并行的,并且细小的工作很难记录, 数据统计困难.

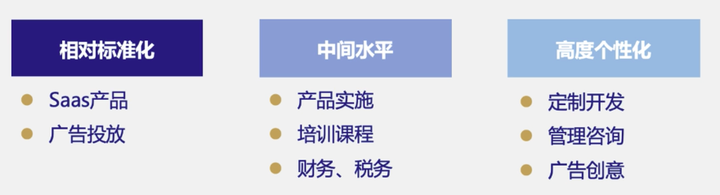

不同 to B 服务差异

一般设计创意越多, 技术细节越多, 流程越长, 越难梳理 .

售前打标

整个售前本质上是一个大漏斗, 成交过程可能是存在数月, 需要从头开始跟踪.

销售线索 -> 采购需求 -> 需求沟通 -> Demo 体验 -> 详细方案 -> 应标 -> 议价 -> 中标

售前以成交为目的

需要注意的是 , 获客成本也是另一考量

关键节点的控制非常重要

从线索开始, 到每个节点的时间 ,节点上客户反馈.

- 关键节点 1 : 第一次见到需求方 ,确认需求真实性.

- 关键节点 2 : 第一次沟通具体方案(demo) , 收客户反馈

- 关键节点 3 : 第一次报价/议价, 争取挣标

影响因素的量化

关键节点的反馈很重要, 需要打标签 :

- 需求沟通 : 客户态度(标签) , 需求复杂度 ,需求清晰度

- demo 体验 : 客户关注点 , 客户评价

- 议价 : 出价策略 , 客户议价范围

售后服务

售后环节关键是进度反馈. 交付的同事, 经常做着做着就忘记了上报 . 关键节点的交付物要确认 ,从签约到关键点的时间要上报. 出现延误/变更, 要及时向客户反馈 ,获得书面确认.

首款 -> 咨询交付 -> 第二笔款 -> 软件实施 -> 软件测试 -> 第三笔款 -> 验收 -> 尾款

售后以收款为目标

- 回款金额 = 签约金额 * 回款率

- 超期天数 /超期比例 与 额外人力投入 是两个重要辅助指标

- 时间尽量不拖, 拖延超时合同约定需要走书面变更

关键节点控制也非常重要

控制关键在 : 确认材料提交, 客户确认

- 确认材料 : 我方发起的 , 确认验收文件

- 客户确认 : 客户确认 ,予以验收文件

- 特别注意 , 如有变更, 一并变更时间/ 成本; 如有拖延 ,清晰责任 .

影响因素量化

关键节点的责任归属非常重要 :

- 我方责任 : 我方没有及时完工, 没有及时发起确认

- 对方责任 : 我方发起后对方不予确认, 没有回应

- 售后反复修改很正常, 确认责任是底线

传统制造业

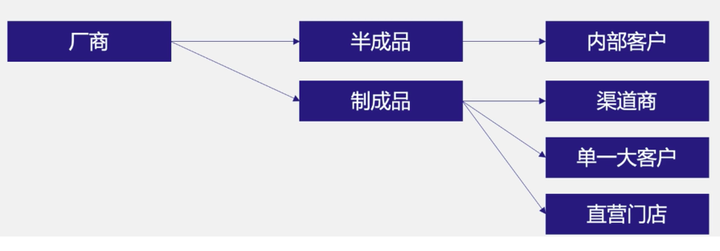

、传统制造业, 以生产制造为核心 , 为其他行业提供呢材料, 设备, 商品 .制造业企业是整个产业链上游 ,受产业环境影响大 .

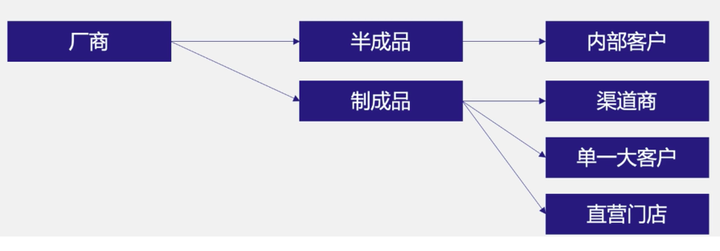

制造业价值链 - 销售端

制造业的销售 , 比大部分 to c简单 , 不需要复杂营销 . 并且 , 制造业容易与下游企业/经销商形成稳定的合作关系 , 持续供货 .

制造业价值链 - 生产端

生产是制造业的绝对核心,是主要的成本来源 . 生产流程非常复杂 , 设计化学, 物理, 机械或者其他专业知识, 非专业人士很难理解. 对于非专业人士, 生产流程中 ,重点理解 生产流程分几步(生产工艺) , 用什么(原材料)

制造业价值链 - 供应端

制造业供应端逻辑比较简单 , 进货 -> 入库 -> 出库 . 因为原料, 产品单件重量大 ,需求数量多 , 因此对供应要求高 . 很多制造业上游原料有季节周期 ,因此有囤货期, 使得管理复杂 .

不同制造业的差异

- 品牌商 : 有独立品牌(甚至有独立渠道) , 有研发能力 + 生产能力

- 制造商 : 有一定技术研发能力, 能生产成品, 能满足客户技术要求

- OEM : 最初级形式, 来料加工, 没有核心技术 , 挣辛苦钱

业务员场景流程

如有CRM的话 ,业务流程数据可以收集. 场景复杂性, 受采购流程/商品属性影响. to c场景中, 可能成功率很低(保险/保健品) . 与to B 场景相反 ,一旦建立信任(保供类合同), 后续都不是问题.

销售线索 -> 拜访 -> 产品介绍 -> 议价 -> 成交

不同复杂度业务员流程对比

- 保险/保健品

销售线索 -> 拉开会 -> 成交

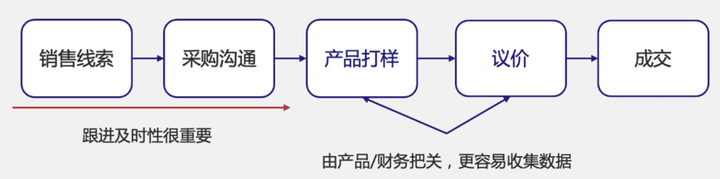

- 工业产品/原材料

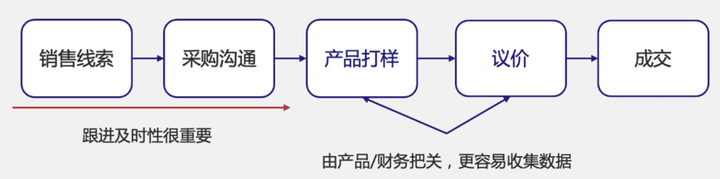

销售线索 -> 采购沟通 -> 产品打样 -> 议价 -> 成交

常规指标体系 : 衡量业绩指标

因为业务员是分组管理的 , 一般按照组织架构衡量绩效

- 总成交额 = 人数 * 有成交人数 * 人均业绩

- 个人成交额 = 成交订单数 * 平均订单额

- 成交率 = 线索数 * 转化率

常规指标体系 : 衡量过程指标

按照转化漏斗, 统计每一步跟进数 , 下一步转化率, 整体赢单率 . 跟进及时性, (接到线索 -> 沟通 -> 制作标书时间很重要) , 一些行业(保险/保健品/美容院) , 对新人/ 大客户 转化有单独要求.

常规指标腿

销售线索 -> 采购沟通 -> 产品打样 -> 议价 -> 成交

- 销售线索 : 线索来源, 线索质量

- 业务员能力 : 跟进及时性, 沟通技巧

- 产品 : 产品质量, 用户体验

- 价格 : 定价 折扣力度

生产主要流程

制造业的生产流程非常重要 ,非专业人士很难弄懂 . 建议 , 非专业人士 ,直接把控一头一尾,把过程交给专业人士.

- 头 : 原料, 人工, 生产费用

- 尾 : 产出数量 , 质量 , 合格率, 按时交货率

非专业人士把握生产流程, 关键在于了解 : BOM 清单 / 生产工艺

生产内在逻辑

- (BOM 清单) :BOM (bill of Material) 生产物料清单, 物料包括 : 原材料 / 半成品 / 成品

- 生产工艺 : 生产过程分为若干步骤 ,每一步都是通过上一步半成品/原料+ 工人操作/设备操作完成, 成本逐步累加.

总成本 = 原料 + 人工 + 生产费用 (设备, 租房, 水电)

主要绩效指标

主要从 : 产出数量 / 产出质量 / 成本控制三个角度

- 数量达成率 : 生产计划完成率 , 指定时间产出数量

- 质量达成率 : 质量合格率 , 实际退货率

- 成本控制 : 实际成本 VS 标准成本

生产影响因素

车间的问题是综合且复杂的

- 意外问题 : 设备故障 , 临时停电

- 深层次问题 : 设备老化, 员工能力瓶颈

- 管理不善 : 物料浪费, 作业不规范

- 被人波及 : 奇葩需求 ,巨量需求

非专业人士 ,关注是否正常运转指标即可. 比如 : 人员出勤率/设备正常运转率/设备正常出品率